Signalisation routière : quelques nouveautés à signaler !

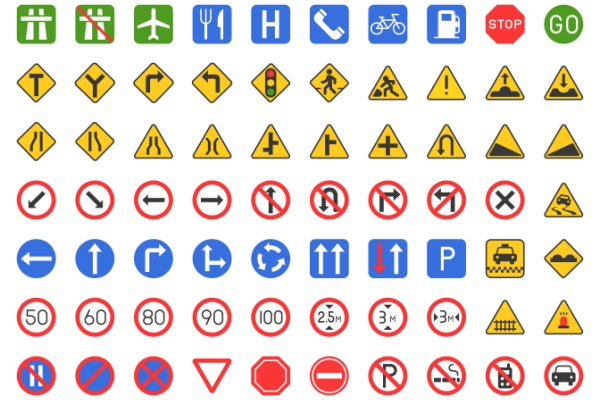

Parce que l'information des obstacles ou des directions est essentielle pour la sécurité routière, une signalisation claire et à jour doit être assurée. Ce qui se traduit ici par quelques nouveautés…

Signalisation routière : un enjeu de sécurité

Plusieurs modifications de la signalisation routière ont été mises en place afin d'améliorer la sécurité sur la route.

D'une part, la signalisation applicable au péage flux libre est précisée. Pour rappel, certaines portions d'autoroutes sont équipées de péages « en flux libre », c'est-à-dire qu'elles sont dépourvues de barrière obligeant les véhicules à s'arrêter pour s'acquitter du prix du passage.

À la place, des portiques détectent le véhicule et collectent les informations nécessaires au paiement du péage, à savoir l'image, la plaque et le modèle du véhicule, ainsi que le lieu et l'heure de son passage.

Le paiement se fait alors :

- par carte bancaire sur le site de la société d'autoroute ;

- par carte bancaire ou espèces chez un buraliste ou une maison de presse équipée du système Nirio ;

- automatiquement par le badge télépéage, sans aucune formalité supplémentaire.

Les nouveaux panneaux rappellent ainsi les moyens de paiement aux conducteurs, ainsi que le délai de 72 heures pour s'acquitter du péage.

De plus, des panneaux pourront indiquer la dernière sortie avant le péage afin de donner la possibilité au conducteur de quitter l'autoroute.

D'autre part, des précisions sur la signalisation des villages étapes sur route bidirectionnelle sont également apportées.

De même, il est également possible à présent d'implanter une flèche lumineuse d'urgence sur la bande d'arrêt d'urgence lors d'une intervention sur la voie de droite et d'intégrer des signaux dynamiques dans la signalisation directionnelle.

Enfin, une signalisation verticale d'information relative à l'interdiction de s'engager sur un passage à niveau s'il y a un risque de s'y retrouver immobilisé est prévue.

Pour voir concrètement à quoi ressembleront ces nouveautés, cliquez ici.

Signalisation routière : quelques nouveautés à signaler ! - © Copyright WebLex